Döviz krizine son dönemeç öncesinde…

Erdoğan yönetiminin 20 yılın sonunda mirası olan ekonomik yıkım, ancak uzun soluk gerektiren bir maraton sonucu düzelecek aşamaya da varmış görünüyor.

Geçen yılın meşhur 20-21 Aralık günlerinde, erken faiz indirimlerinin tetiklediği yerlilerin yoğun döviz talebini kesmek üzere Kur Korumalı Mevduat (KKM) devreye sokulmuştu. KKM’nin yerli bireyler ve şirketler için cazip hale gelmesi için ayarlama üzerine ayarlama yapılmış, şirketlerin katılımı ancak önemli vergi avantajları verilmesiyle sağlanabilmişti. O günlerde toplam mevduat içinde dövizin payı %67’yle zirvede, dolar/TL ise 17,5 ile tarihi diplerdeydi.

Geçen yedi ayda döviz ve dövize endekslenen mevduatın toplam mevduat içindeki payı bugün %74’le daha yüksek. Dolar/TL ise 17,5 ile aynı seviyede. KKM ile TL’deki değer kaybının "nasıl da önüne geçildiğinin" inandırıcı olması için o meşhur 128 milyar dolar satışın nasıl 170 milyar doları geçtiğini Kerim Rota’nın yazısından okumanızı öneririm.

Yedi aylık sürenin sonunda KKM ile vergi gelirlerinden önemli bir kısmın amacı dışında kullanılarak mevduat sahibine aktarıldığı bu süreçte "liralaşma" başlığı altında AKP ekonomi yönetiminin başarısı tam olarak "elde var sıfır". İhracatçı şirketlerin döviz kazançlarının %40’ını zorunlu şekilde merkez bankasına aktarılması, munzam karşılık oranlarıyla oynanması gibi adımlarla desteklenen KKM mucizesinde sona yaklaşıldığının anlaşılmasıyla, yaklaşık 15 gün önce Bankacılık Düzeleme ve Denetleme Kurumu’ndan (BDDK) gelen yeni önlemlerin etkisi de sönmüş durumda.

Cumhurbaşkanı’na bağlı danışmanlar ordusunun mutlaka yeni araçlar planlayarak döviz krizinin tetikleyeceği bir erken seçim riskini ötelemek gayretine girecekleri neredeyse kesin. Fakat son BDDK adımlarından da anlaşıldığı üzere yeni gelen ve adına "makro-ihtiyati" önlem denen müdahaleci uygulamaların, bırakın finansal piyasalarda istikrar sağlamasını, TL üzerindeki etkisinin günlerle sınırlı olduğu döneme girmiş bulunuyoruz.

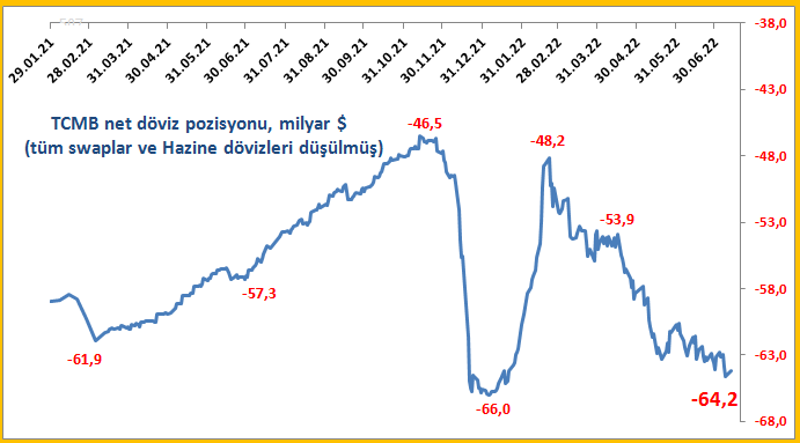

Tüm bu bozulmanın temelindeki tek gerçek de para politikasının muazzam yanlışlığı. Eksi yüzde 60’ı geçen reel faizde ısrar ettikçe, TL’de değer kaybını sınırlamak için yapılan döviz satışları. Aşağıdaki grafikten izlenebileceği üzere Türkiye Cumhuriyet Merkez Bankası’nın (swaplar ve Hazine dövizleri düşülmüş) rezervleri köküne kadar harcanmış ve mevcut durumda tam da Aralık 2021’deki kur atağı döneminde olduğu gibi net döviz pozisyonu -64,2 milyar dolara ulaşmış durumda. Temmuz 2022 itibarıyla ulaşılan bu inanılmaz "döviz yokluğu" seviyesi turizm gelirlerinin zirveye yöneldiği, ihracatçının döviz kazanımlarının %40-70 arası kısmının mecburi olarak TCMB’ye devredildiği, şirketlerin kredi almak için dövizlerini bozdurmak zorunda kaldığı aylarda gerçekleşmiş durumda.

Kaynak: https://twitter.com/e507/status/1547549955715375104/photo/1

Durum vahim.

Keza, önümüzdeki en az 12 aylık süreçte dünyanın en büyük iki merkez bankasının atacağı adımlar döviz rezervleri -64 milyar dolar, tüketici fiyatları enflasyonu %78 (şimdilik) olan ağır hasarlı Türkiye ekonomisini sallamakla kalmayacak sadece. Dünyanın tüm ekonomilerini etkilerken, ağırlıklı olarak gelişmekte olan ülke ekonomilerini zorlayacak. Para birimlerini faiz artışlarıyla korumaya almayan merkez bankaları ülkelerinde kurların kontrolden çıkışına tanık olacak.

ABD'de haziran enflasyonunun yıllık %9,1 ile beklenenin çok üzerinde gelmesiyle alarma geçen merkez bankası Fed’in 25 baz puanla martta açtığı faiz artışı adımlarını 1 tam yüzde puana taşımasına sadece günler var. Çok tartışılan durgunluk kapıyı çalana kadar Fed’in önden yüklemeli faiz artışlarını bilanço daraltma süreciyle birleştireceği gerçeği sene başında 95,6 olan, bugün ise 108,5 seviyelerine değer kazanan Dolar Endeksi’nin en son 20 yıl önce görülen 110,0’lara doğru hareketlenmesiyle sonuçlanacak.

Fed’in parasal sıkılaştırma temposuna %8-9 aralığına ulaşan euro bölgesi enflasyonunu düşürmek için faiz artıracak olmasına rağmen ayak uyduramayacağı anlaşılan Avrupa Merkez Bankası’nın (ECB) himayesindeki euronun sene başından bu yana %12 değer kaybederek dolara karşı pariteye gelişine daha bu hafta tanık olduk. Fed’in dolara fırtına üflediği bu ortamda Euro/dolar’ın 0,90 seviyelerine yönelişine tanık olacağız.

Türkiye’ye dönelim.

Hükümetin ekonomi politikalarının iflas ettiği ortada. Enflasyonu düşürmekte, ağırlaşan hayat şartlarını hafifletmekte, cari açığı daraltmakta ve tabi döviz rezervlerini artırıcı hamlelerle yabancı yatırımcı çekmekte; kısaca ekonomik istikrar yakalamakta, seçimler 2023’te dahi yapılsa, manevra alanı kalmamış görünüyor. Geriye eline kalan mümkün olan her şekilde, yarattığı diğer makro ekonomik dengesizlikleri umursamadan büyümeyi "diri" tutmak. Bu sayede en azından seçim zamanı geldiğinde işsizlikte de halka büyük bir darbe vurmadan sandıktan iktidarda kalarak çıkabilmeyi ummak. Ekonomide genel bir refah artışı yaratacak politikalara dönmeden AKP adına bu hesapların çalışıp çalışmadığını bol sayıda anket firmasının çalışmalarından aylardır izliyoruz. Seçim geri sayımında da izlemeye devam edeceğiz elbette.

Fakat büyümeyi şişirirken işsizlik seviyesini de sıçratmadan seçime gitme ve bu süreçte akılsız para politikasından çark etmeme kararında olan Cumhurbaşkanlığı sistemi, önemli ekonomik riskleri de üstlenmiş oluyor. Türkiye ekonomisinin tarihinde belki de hiç olmadık şekilde.

Bayram tatili olan 9 Temmuz’da Türkiye’nin notunu indirerek yatırım yapılamayacak kadar çöp ülke seviyesinden daha da çöp seviyesine indiren Fitch, 14 Temmuz’da da önemli uyarılar yaptı. Cumhurbaşkanı, danışmanları ve ekonomiyle ilgili birimlerin başına koyduğu kişiler seçim geri sayımı döneminde dış güçlerin saldırısı olarak yorumlayacakları TL atağı başladığında, mutlaka Fitch ve benzerlerinden gelen acımasız gerçeklikteki açıklamalara kulak vermedikleri için pişman olacaklardır.

Fitch çünkü üstü kapalı şekilde uyarmakta: Faiz artırmamak, büyümeyi körüklemek ve eş zamanlı olarak TL’yi de baskı altında tutmak için uygulanan karmaşık politika adımlarının yarattığı risk, bir döviz krizi riski. Başka bir ifadeyle TL ne kadar değer kaybederse kaybetsin döviz varlığı kalmayan bir aşamaya gelinmesiyle ekonominin felce uğraması hali.

Yıllık ortalama TÜFE enflasyonun mevcut %44 seviyesinden 2022 sonunda %71,4'e çıkacağını tahmin eden Fitch, yılın kalan aylarında TL’nin daha da değer kaybedeceği alarmını da çalıyor aslında.

Not indiriminin ardından gelen uyarı açıklamasındaysa, Fitch daha da açıkça söylüyor: artan şekilde müdahaleci ve öngörülemez ekonomi politikaları eşliğinde artan enflasyon ve finansman maliyetinin öngörülen borç ödemelerini önemli ölçüde artırdığını; durumun Türkiye’de kamu finansmanı ve kamu döviz pozisyonu bağlantılı bir krize taşıdığını söylüyor.

Risk primi CDS’in neden son yedi ayda üç katına çıkarak 900 civarına oturduğunun ve düşmeyeceğinin de açıklamasını yapıyor.

Bundan yedi ay önce iktidar değişimiyle hızla hissedilecek rahatlama ve makul bir sürede gerçekleşebilecek dengeli bir ekonomik toparlanma, iktidar değişiminde dahi artık yıllarla tanımlanacak aşamaya geldi.

İktidar değişimi ekonomide düzelmenin olmazsa olmazı, doğru. Ancak Erdoğan yönetiminin 20 yılın sonunda mirası olan ekonomik yıkım, ancak uzun soluk gerektiren bir maraton sonucu düzelecek aşamaya da varmış görünüyor.