İki büyük merkez bankasının yolları ayrılırken…

Fed sert ve kararlı adımlarla enflasyonu aşağı çekme yolunda ilerlerken, olası ekonomik daralma dönemleri Avrupa ekonomisine göre daha yumuşak geçecek.

Dünyanın İki büyük merkez bankası olan Fed ve Avrupa Merkez Bankası (ECB) küreselleşen finansal sistemin yarattığı 2008 Krizi’nin oluşmasında, ardından pandemiyle gelen ikinci krizle mücadele yöntemleriyle göstere göstere gelen yüksek enflasyonla mücadelede finansal piyasaları ürkütmemek adına geç harekete geçmiş olmakla bugün yaşanan enflasyon sorununda pay sahibi. Şimdilerdeyse Fed ve ECB enflasyonun artık tahammül edilemez seviyelere ulaşması nedeniyle harekete sert geçmekte tereddütsüz.

Avrupa Merkez Bankası (ECB) ise Fed’e kıyasla daha zorlu bir dönemeçte çünkü elinde çok yüksek enflasyon var, ufuktaysa ekonomik daralma. Bankanın enflasyonla sert mücadelesi doğası gereği ekonomik büyümeyi yavaşlatacak nitelikte ve ekonomideki daralmanın kökleri ise tamamen kontrolü dışında.

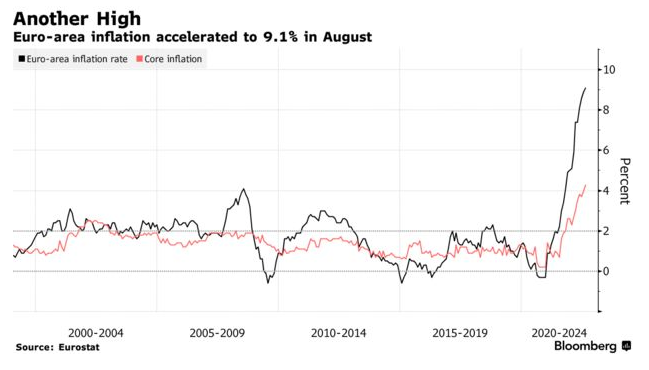

Pandemi ardından yükselen enflasyona müdahalede Fed’e kıyasla geç kalmasının nedenlerinden başlıcası elbette Euro Bölgesi’ni oluşturan ülkelerin çoklu ekonomik yapısı, risk seviyeleri farklı bankacılık ve finans sistemleri. Ukrayna’da çıkan savaş, Rusya işgali de bankanın elini yavaşlatan nedenler arasında doğal olarak. Fakat perşembe günü açıklanan 75 baz puanlık faiz artışı ECB’nin kuruluşlundan bu yana attığı en cesur ve en büyük adım. Keza, manşet TÜFE enflasyonu Euro Bölgesi’nde pandemi öncesi %1’in altındayken şimdi %9,1. Gündemdeki doğalgaz krizi ise ECB’nin sorumluluğundaki enflasyonun birkaç ay içinde iki haneye ulaşması riskini beraberinde taşımakta. Banka enflasyonu talep tarafından besleyen dinamiği törpülemekte kararlı, üstelik ufukta doğalgaz krizi ile birlikte beliren ekonomik daralma riskine rağmen.

Bu açıdan bakınca ECB 75 baz puan faiz artışı yerine, Euro Bölgesi’nin doğalgaz şokuyla artan daralma olasılığı eşliğinde hedeflediği iç talepte ılımlılaşmanın kendi kendine geleceğini varsayıp, daha küçük ölçekli bir adım atabilirdi. Ya da beklediğinden daha sert bir daralmayla iç talebin zaten hızla zayıflayacağını hesaba katarak işi ekonominin kendi döngüsüne bırakabilirdi. Onun yerine banka 75 baz puan faiz artışı gerçekleştirdi, yüksek enflasyon/fiyat istikrarı sorununun ekonomik büyümeye destek vermenin önünde olduğunu ilan etti. Faiz artışıyla eş zamanlı olarak da büyümede aşağı yönlü, enflasyon da ise yukarı yönlü güncellemeler yaptı; faiz artışlarına- daha küçük adımlarla da olsa- devam mesajı da verdi.

Atlantik’in öte yanında Fed Başkanı Powell ise ABD merkez bankasının 21 Eylül faiz kararı öncesi yaptığı açıklamalarda dünyanın yapısal olarak yüksek enflasyona kaydığını anlamak gereğinden bahsederken, ABD ekonomisinin mevcut aşamadaki gücüne ve istihdam piyasasındaki duruma bakarak iki hafta sonraki toplantı için yine 75 baz puan daha faiz artıracaklarının da açık sinyalini verdi. Dolar Endeksi yeniden yönünü yukarıya çevirdi. Hem gelişmiş ülke para birimleri hem de gelişmekte olan ülke para birimleri değer kaybetmeye devam etti.

ECB’nin tahmin setine bakınca, yüksek faiz artışını rasyonalize ederken, büyüme beklentisini aşağıya çekmesine rağmen halen iyimser olduğunu düşünmek için çok fazla neden var. 2023’te %0,9 büyüme bekleyen bankanın aksine, 20232’te Euro Bölgesi’nde %1 civarında daralma beklentisi daha genel kabul görmekte. Üstelik üç haneye ulaşması sadece zaman meselesi olan Euro Bölgesi enflasyonunun 2024 ikinci çeyrekten itibaren %2,2 civarına inmesini beklemek de iyimser bir yaklaşım banka adına.

ECB bugün verdiği kadar sert adımlarla ilerlemekte enerji şoku nedeniyle zorlanacak, 2023’te pozitif büyüme beklentisini aşağıya güncellemesi; belki eksi bölgeye çekmesi gerekecek. Fakat buna rağmen, kısa vadede, bu sene sonuna kadar toplamda bir 75 baz faiz artışı daha- muhtemelen ekimde 50 baz puan ve aralıkta 25 baz puan olmak üzere- şimdilik mümkün görünüyor. Faiz artışlarınınsa büyük ölçüde ECB'nin kontrolü dışındaki güçler tarafından artan Euro Bölgesi enflasyon baskılarını yakın vadede azaltmada çok yardımcı olması kolay değil. Avrupa için yüksek enflasyonu hedef %2’ye yakınlaştırmanın yolu Avrupa'nın enerji krizinin çözümünden, bu çözüm yolunda gerekli olan yatırımların tamamlanmasından geçiyor. Daha yüksek faiz seviyesi ise bu yatırımları geciktirme potansiyeli içeriyor.

ABD tarafındaysa durum çok daha farklı. Yüksek enerji maliyetlerinin payı Avrupa için olduğundan çok daha düşük, ekonomik aktivite gücünü iç talepten alıyor. İstihdam piyasasında çalışan eksikliği var ve işsizlik tarihi düşük seviyelerde. Eylül toplantısında 75 baz puan artırdıktan sonra muhtemelen kademeli olarak daraltacağı faiz artışları adımları 2023 ortasına kadar devam edecek gibi. Powell’dan gelen mesajlardan anlaşıldığı üzere Fed’in 2023 ortasında tamamlayacağı faiz artışlarından faiz indirimine geçmesi 2024’ten önce zor. Powell’ın sözlerindeki "yeni dönemin yapısal yüksek enflasyon sorunu" da faiz indirimlerinin alanının kısıtlı olacağı anlamına geliyor. Üzerine bir de bankanın 12 ay içinde piyasadan 1 trilyon dolar çekeceğini ve bilanço küçültmeye 2024’te de devam edeceği eklenirse Fed’in enflasyonla mücadelede yolunun çok daha açık olduğu ortaya çıkıyor.

Özetle, Fed sert ve kararlı adımlarla enflasyonu aşağı çekme yolunda ilerlerken, olası ekonomik daralma dönemleri Avrupa ekonomisine göre daha yumuşak geçecek. İşsizlik diplerden yukarı mutlaka dönecek ancak %3,7’den %4,5 civarına ancak ulaşacak görünen.

ECB tarafı ise, enflasyon şoklarına daha ağır maruz kalacak, yapısal enflasyon enerji krizini çözmesi için gerekli yatırımlarla daha yapışkan hale dönüşecek, ekonomisi daha sert daralacak ve Euro Bölgesi işsizlik oranı mevcut %6,6 seviyesinden yeniden %8-8,5 seviyesine yönelecek.

İki büyük merkez bankasının farklılaşan talihleri ve yolları EUR/USD paritesini de baskı altında tutmaya devam edecek. Sene sonunda ve hatta 12 aylık dönemde 0,90-0,95 aralığı çok makul bir seviye Fed ve ECB’nin iyice farklılaşacak tempolarına bakınca. Üstelik, küresel büyümede geniş bir toparlanma, yatırımlarda artış, enerji fiyatlarında keskin bir düşüş veya Fed'in faiz indirimi görmeden EUR / USD'nin daha aşağılara yolu olması da son derece mümkün.

Dış borç ödemelerinin ve ithalat harcamalarının önemli kısmı dolar bazında, ihracat gelirlerinin de ağırlıklı kısmının Avrupa’ya euro bazında yapan Türkiye açısından bu gelişmeler önemli.

Malum, Yeni Ekonomi Modeli Türkiye ekonomisini başarıdan başarıya savurduğu için cari açık GSMH’nin %7’sine dayanmış, merkez bankası rezervleri swaplar hariç eksi 52 milyar dolara kazık çakmış durumda döviz kıtlığı yaşamaktayız. Resmi enflasyonu %80 olan ülkemiz bu gelişmelerden, EUR / USD’nin parite altına kaymasından, faiz artışlarının yarattığı finansman yükünden olumsuz etkilenecek.